Kiegészítő jegyzet: A célszámok eredete

Náray Lászlóval (a PSZÁF volt alelnökével) 2015. február 16-a és március 23-a között a Napi Gazdaság Álláspont rovatában egy öt elemből álló cikksorozatban érveltünk amellett, hogy a maastrichti kritériumok erőltetése anakronisztikus és veszélyes az Európai Unió létére. Ezért érdemi, közgazdasági érveken alapuló vitát kezdeményeztünk

- a Maastrichti Kritériumok (továbbiakban: MK) értelméről,

- szerepéről a 2008-ban kezdődött pénzügyi válság kialakulásában

- és hatékonyságáról, mint válságkezelési eszköz.

Ez a bejegyzés a célszámok mögötti közgazdasági feltételezések tarthatatlanságát és az eleve védhetetlen feltételezésekhez kapcsolt matematikai levezetést mutatja be.

A cikksorozat elemei:

Teremtője ellen fordult a fiskális mém

Az inflációs célszámok ellenőrizetlen filozófiája

- a GDP növekedés üteme 5%-os (2% infláció + 3% növekedés), és

- csakis a 60%-os államadósság/GDP ráta (államadósság ráta) képes biztosítani a tagországok gazdasági konvergenciáját és az árstabilitást.

Kritikánk lényege pontosan az, hogy a megtakarítási hajlandóságnak és a bankrendszer hitelaktivitásának, mint pénzmennyiség és GDP alakító tényezőknek az ignorálása olyan alapvető hiányosság, amely eleve megkérdőjelezi az MK alapfeltételezéseit, és megkérdőjelezi ragaszkodásunk értelmét a több, mint húsz évvel ezelőtt kiszámított kritériumokhoz.

- megkísérelték volna megindokolni, hogy miért tekintettek el a pénzügyi közvetítő rendszer szerepétől (a pénzteremtésben és a GDP alakulásában)

- és miért, milyen megfontolásból tartják a 60% államadósság ráta tartását vagy túllépése esetén az ahhoz való visszatérést a gazdasági esély kiegyenlítődés (konvergencia) folyamat zálogának,

A Maastrichti Kritériumok célja elvileg a „pénzügyi stabilitás” biztosítása.

Az EKB definíciója szerint „A pénzügyi stabilitás olyan állapot, amelyben a pénzügyi rendszer, azaz a pénzügyi közvetítő rendszer, a piacok és a piaci infrastruktúra – képes ellenállni a gazdasági sokkoknak anélkül, hogy komolyabb zavarok érnék a pénzáramlást és a források hatékony allokációját a termelő beruházásokhoz.”

Instabilitás: az EKB definícióból kiindulva instabillá válhat a pénzügyi rendszer, ha a bankok nem merik egymást finanszírozni, akadozik a források allokációja, a hitelfedezeti eszközértékek (pl. kötvények, ingatlanok, stb.) zuhanni kezdenek (stressz-helyzet), ezért a tőke megfelelési mutatók javítása (a mérlegalkalmazkodás) hitelszűkítést vagy pótlólagos forrásbevonást tesz szükségesé. (Ez értelemszerűen a reálszféra által elérhető források mennyiségét is csökkenti, így a keresleti piac szűkülésén keresztül tovább csökkenhetnek az eszközfedezeti értékek.)

Stabilitás: értelemszerűen a pénzügyi stabilitás alapja a bizalom légköre, a bankok ügyfeleinek stabil fizetőképessége, amelyhez viszonylag stabil keresleti piac lenne szükséges.

Elméletileg nem kizárható, hogy a piaci összeomlás tompítása néha állami eszközökkel megsegített keresletélénkítést is igényelhet, a neoliberális iskolához köthető monetáris alapú munkahipotézis azonban az, hogy az állami intézkedések útján (avagy nem spontán, piaci mechanizmusok révén) a gazdaságba megjelenő pénzmennyiség – hosszabb távon – csakis inflációhoz vezethet. Ezért az 1990-es évek elején az állami közbeavatkozás lehetőségét a szabályalkotók igyekeztek határok közé szorítani, és abban bíztak, hogy az árstabilitás automatikusan pénzügyi stabilitást is eredményez. Az árstabilitás ügyét az államháztartásra vonatkozó előírásokkal is igyekeztek elősegíteni az alábbi logika alapján. (Figyeljük meg, hogy ez a logika teljesen figyelmen kívül hagyja a bankrendszer hitelaktivitásának szerepét a pénzmennyiség alakulásában, és csupán az 1990-es évek elejét jellemző, átlagosan 60%-os államadósság/GDP szint tartására koncentrál, mintha csak az állam felelne a gazdaságba került pénz mennyiségéért!)

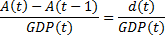

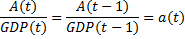

A (t)= államadósság a t. évben

A (t-1) = államadósság a t-1. évben

d = deficit

A(t)-A(t-1)=d(t)

Megjegyzés: a fenti képlet azt a szokásos feltevést fejezi ki, hogy az államadósság éves növekedése megegyezik az éves deficittel ( vagy: előző évi államadósság + idei túlköltekezés (hiány) = idei államadósság = A(t)= A(t-1)+ d(t).

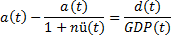

Osszuk el a

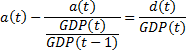

A(t)-A(t-1)=d(t) egyenletet a (t) időszakban keletkezett GDP-vel, amit GDP(t)-vel jelölünk. Ezt kapjuk:

Vegyük észre, hogy a jobb oldalon a deficit ráta áll.

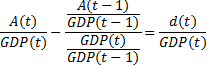

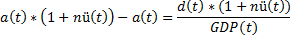

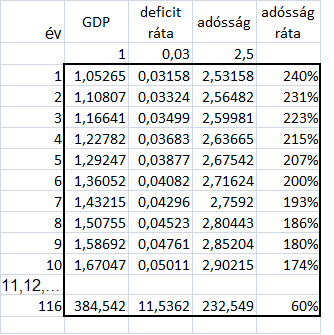

A baloldalon lévő kifejezés második tagjának számlálóját és nevezőjét osszuk el a GDP(t-1), ami a t-1-dik időszakban létrejött GDP-t jelöli. A következő összefüggést kapjuk:

Ha az adósságráta, amit innentől a(t)-vel jelölünk, változatlan, azaz

akkor a fenti összefüggés felírható az alábbi formában:

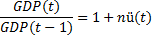

Nevezzük 1+nü(t)-nek a GDP növekedési ütemét a t-dik időszakban:

és így írjuk fel újra a fenti képletet:

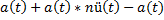

ez ugyanaz mint

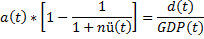

szorozzuk meg mindkét oldalt 1+ nü(t)-vel:

A fenti képlet bal oldala rendezve:

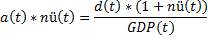

Tehát:

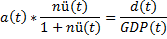

Osszunk 1+nü(t)-vel!

Ez nem más, mint a deficitráta.

Ha tehát 5%-os növekedést feltételezünk és egy maximum 60%-os államadósság ráta tartása a célunk, akkor a fenti képlet alapján 3% -os deficitrátát kapunk.

ami kerekítve 3%-os deficitráta.

A 3%-os deficitráta tehát a 60%-os államadósság ráta tartásából, mint célból következik 5%-os GDP növekedési ütemet feltételezve.

Kérdések:

Hogy miért pont maximum a 60%-os államadósság ráta képes biztosítani a pénzügyi stabilitást, és miért nem tolerálható magasabb ráta, ha a növekedés lassul, arra sem a kritériumokat megalkotó Delors bizottság, sem a közgazdász szakma még nem adott egzakt magyarázatot, különösen nem olyan helyzetre vonatkoztatva, amikor a sokkhatást, illetve a GDP visszaesést maga a pénzügyi közvetítő rendszer zavarai váltották ki, mint 2008 szeptemberében.

2010 óta pedig a pénzügyi stabilitást maga az államcsőd lehetősége fenyegeti, mivel a Stabilitási és Növekedési Paktum logikája szerint a jegybankok és az országok el vannak tiltva a saját és a társországok költségvetésének kisegítésétől, így az állam eszköztelenül áll a keresleti piacain végbemenő összeomlás előtt. A szakirodalom szerint csak e merev előírásokkal lehetett meggyőzni a németeket és az északi államokat arról, hogy a déli államokat is bevegyék a monetáris unióba. (McKinnon, 1997, Buti és Sapir 1998). Ez politikai indok, és messze nem közgazdaság szakmai érv.

A fenti szellemű szabályzási hipotézis önkritikus megközelítése az IMF szintjén már felmerült. 2012-ben az IMF vezérközgazdásza, Olivier Blanchard elismerte: „Azt feltételeztük, hogy figyelmen kívül hagyhatjuk a pénzügyi rendszer részleteit.”

A pénzügyi rendszer szerepe a pénzmennyiség alakulásában: 1/t

Pénzteremtés:

A hitelpénz rendszer lényege a hivatalos fizetőeszköz (rendeleti pénz) mennyiségének nyilvántartása, azaz a könyvelés, ahol minden tartozik (vagy forrás) oldali tételhez tartozik egy követel (vagy eszköz) oldali tétel.

A rendszer egészében nem létezhet pénzkövetelés tétel pénztartozás, azaz adósság tétel nélkül.

Mivel hivatalos jegybankót (vagy pénzérmét), azaz jegybanki hitelpénzt csak az állam teremthet (a nem állami pénznyomtatás pénzhamisításnak számít), a pénzteremtés első lépéseként a jegybank valamilyen gazdasági célból készpénzt (vagy hitelpénzt) bocsát ki, amelyet vagy az államnak (kormánynak) vagy a kereskedelmi bankoknak ad hitelbe. Ezáltal a jegybank mérlegében követel (eszköz) oldalra kerül az állammal vagy bankkal szembeni pénzkövetelés és tartozik (vagy forrás) oldalra a készpénz vagy bankbetét, tehát az állam vagy a kereskedelmi bank jegybanknál vezetett számláján jóváírt pénz.

Pénzmultiplikáció:

Amikor az állam valamilyen szolgáltatásért fizet 100 egység pénzt a teljesítőjének, aki, mint betétes, ezt a 100 pénzt elhelyezi a bankjánál, akkor a bankjának módja van a kötelező tartalékráta (t), (mondjuk legyen t=20%) feletti 80 egység pénzt továbbhitelezni. Ezek a műveletek mind megjelennek a rendszeregységek mérlegeinek mindkét oldalán. A bank 80 egység pénzt felvett adósa ezt a 80 egységet valakinél elkölti, az így az új 80 egység pénzzel rendelkező betétes pénzének 80%-át (64 egységet) tudja az ő bankja tovább hitelezni, így tovább. A folyamat egy mértani sor, ahol a kvóciens (q) 0,8. A végtelen elemű mértani sor tagjainak összege

Itt 1-q = 0,2, ami a kötelező tartalékráta, a(1) = 100, tehát a bankrendszer összesen

azaz 500 egység pénzt tud teremteni, miközben 500 pénzkövetelés és 500 pénzadósság keletkezhet. Az „1/t”-t nevezik pénzmultiplikátornak.

A bankrendszer tehát 1 egység jegybanki pénzből, „külső pénzből”, vagy államadósság által teremtett pénzből) 5 egység számlapénzt („belső pénzt” vagy privát adósság által teremtett pénzt) képes teremteni 20% t, mint tartalékráta esetén. Újra hangsúlyozzuk a számviteli tényt, hogy minden egyes hitelpénz egység másfelől valakinek az adóssága (ha a kormányé, akkor államadósság, ha egy privát kézben lévő banké, akkor privát adósság).

Pénzmegszűnés:

Mivel a hitelpénz egységet, mint követelést, a hitelezés, tehát egy adósságtétel szükségszerű megjelenése teremti, ezért hitelpénzegységet a törlesztés aktusa képes megszüntetni is.

Amikor egy nettó hitelező vesz valamit egy nettó adóstól, és az adós törleszt, akkor csökken a hitelező pénzkövetelés állománya és az adós pénztartozás állománya is, tehát pénzegységek szűnnek meg.

GDP

Ahogy a pénzteremtés és megszűnés esetében is a pénz két számviteli oldalának ekvivalenciájának jelentőségére hívtuk fel a figyelmet (Pénzmennyiség = adósságmennyiség), ezt tesszük a GDP esetén is: nincsen termelés fogyasztás nélkül, azaz nem keletkezhet jövedelem anélkül, hogy ne kerülne sor pénzkiadásra ( a készletre termelést az előállító jövedelmeként és kiadásaként is számításba veszi a statisztika). A globális világgazdaság esetében a

GDP= éves fogyasztás = éves termelés = éves kiadás = éves jövedelem.

Ekvivalenciák, konklúziók és kérdések:

Az „adósságállomány/ éves jövedelem” mutatók másfelől ekvivalensek a „megtakarítás állomány/éves fogyasztás” mutatókkal. Amennyiben a globalizált világgazdaság zárt rendszerében növekszik a megtakarítási hajlam, az értelemszerűen emeli a „megtakarítás állomány/éves fogyasztás” rátát, azaz ezzel ekvivalens módon az „adósságállomány/ éves jövedelem”, azaz az „adósság/GDP rátákat” is.

Ahogy a pénz mennyisége (=adósságállomány) akkor csökkenthető, ha a nettó hitelező vesz valamit a nettó adósoktól, úgy a külső adósságok, vagy nemzetközi adósságok állománya (másfelől a devizatartalékok állománya) akkor csökkenhető, ha a korábbi időszak kereskedelmi és fizetési mérleg többletet felhalmozó régiói elkezdik fogyasztani (vagy elkobozzák) a korábbi időszak passzívumot felhalmozó régióinak termékeit, vagyonelemeit.

Amennyiben az egyén saját jövőjéről való gondoskodás, azaz a megtakarítási célú pénzeszköz felhalmozás érdem, a pénzügyi kulturáltság jele, és ténylegesen végbemenő folyamat, akkor a „megtakarítás/éves fogyasztás” ráta emelkedése, tehát az ezzel ekvivalens „adósságállomány/GDP” ráta emelkedése sem lehet problémaforrás.

Ebből az következik, hogy a készpénzben vagy állampapírokban való megtakarításra való hajlam növekedése, azaz az „államadósság/GDP” mutató növekedés önmagában nem fejezhet ki közgazdaságilag káros, veszélyes tendenciát, ez esetben az államadósság ráta növekedése törvényszerű jelenség.

(Itt érdemes megjegyezni, hogy a készpénz lényegében a jegybank tartozása (avagy a jegybank adóssága), tehát a jegybankó (vagy pénzérme) az állam fizetési ígérete (angolul „I owe you”, rövidítve „IOU”), azaz államadósság.)

További kérdések a 60%-os államadósság ráta rögzítésének értelmét illetően:

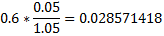

A fent bemutatott képlet alapján a különböző államadósság per GDP rátákhoz és különböző nominális GDP növekedési ütemekhez az alábbi deficit mértékek tartoznak. A fejlécben lévő vízszintes értékek a GDP nominális ütemét tartalmazzák, az oldalléc első függőleges oszlopa az államadósság per GDP rátát. A tábla belső számai a peremekhez tartozó azon deficit per GDP rátát mely esetén az adott adósságráta tartható az adott GDP növekedés mellett.

Példaképpen vegyünk egy fejlett államot, Japánt, és nézzük meg, hogy viszonyulna a japán eset az MK logikájához! A japán államadósság/GDP kb. 250%. Ha Japán kb. 5% körüli GDP növekedést tudna elérni (kb. 2 -3% közötti reál és inflációs növekedést), akkor az adósságállományának szinten tartása 11,9%-os deficit ráta mellett is lehetséges lenne.

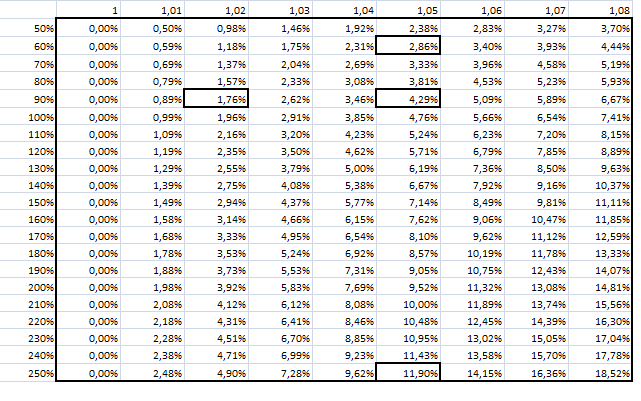

Mikor érné el japán az euró-érettséget? Ha Japán 5,26 %-os nominális növekedési ütemet produkálna évente 3%-os évi államháztartási deficit ráta előírás mellett, akkor 116 év múlva érné el a 60%-os államháztartási adósságrátát, az a MK szerinti euró-érettséget…Ez kicsit sok időnek tűnik.

azaz kb. 4,3%-ra lehetne emelni.

Ha viszont a növekedés nominálisan kb. 2%-os (amiben a reálnövekedés kb.1%-os és az infláció is 1%), akkor

Tehát a deficitrátát a jelenlegi 3%-osról 2% alá kéne szigorítani a 90%-os államadósság ráta tartása érdekében, különben hajlamos e ráta elmászni felfelé…

Nem ismerünk olyan bizonyítást, ami igazolhatná, hogy valamelyik ráta rögzítése ideális a gazdaság stabilitása céljából. Bármelyik célszám választása önkényes. Ha a deficitrátát fixáljuk, akkor a növekedés ütemétől függően az adósságráta változni fog.

A privát adósságállomány, mint megtakarítási forma jelentősége:

A megtakarító dönthet úgy is, hogy nem állampapírba vagy készpénzbe, hanem bankbetétbe vagy egyéb pénzügyi eszközbe fektet. Ez esetben a pénz adósság lába mögött privát adósság jelenik meg - feltéve, hogy a bankok privát tulajdonban vannak; a számlapénz a bankrendszer passzívuma (adóssága). Az alábbi adatok azt mutatják, hogy a pénzmennyiség egyre nagyobb hányada mögött nem államadósságok, hanem privát adósságok állnak. Az MK aláíró országok esetében a „privát adósságállomány/GDP" több, mint 350%.

Ez implicite azt jelenti, hogy elvileg az inflációs vagy deflációs hatást egyre kevésbé az euró zóna kb. 90-95%-os államadósság szintjének alakulása befolyásolja. A GDP, a pénzmennyiség és az árszint alakulása egyre inkább a banki hitelaktivitás/passzivitás által befolyásolt privát szektor magatartásán, lehetőségein múlik.

Az MK aláírók adósság arányai

- Az aláírók: Belgium, Dánia, Németország, Írország, Görögország, Spanyolország, Franciaország, Olaszország, Luxemburg, Hollandia, Portugália, Egyesült Királyság.

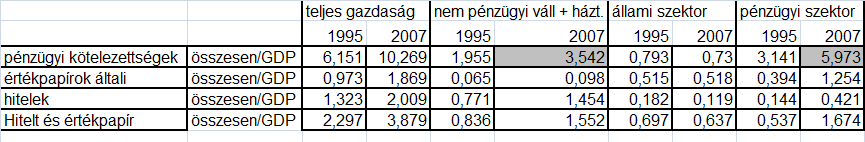

- Adatok: 1995-től van, Írország és Luxemburg nélkül. A tíz ország arányait a fenti táblázat mutatja:

Az adatok azt mutatják, hogy a vállalati szektor és lakosság összes pénzügyi adóssága GDP arányosan közel 200%-ról 350%-ra nőtt 1995 és 2007 között. Ezen belül a hitel jellegű adósság (értékpapír és hitel), a 84%-ról 155%-ra emelkedett, azaz a fajlagosan majdnem megkétszereződött. (Ezenközben az államháztartások adósságrátája csökkent!) Mindez a pénzügyi szektor erőteljes aktivitása mellett jött létre, amit mutat, hogy az összes kötelezettsége a 3-szorosról a GDP hatszorosára nőtt és a hitel jellegű eladósodásának a fajlagosan közel megháromszorozódott.

A fenti folyamatok alábecslik a tényleges folyamatot, mert a két kihagyott ország pénzügyi aktivitása a legerőteljesebb amióta adataink vannak. Továbbá a volt szocialista országokban, a rendszerváltások előtt alig volt hitelezés (Magyarország volt a legfejletteb ezen a téren), ezért a hitel alapú finanszírozás felfutása jóval nagyobb volt, mint a fenti országokban, azaz a fajlagosan is gyorsan emelkedtek (nulláról egy kicsi emelkedés is végtelen növekedést eredményez.)

Mindezen közben az EU országainak összevont államháztartás adatai 2007-ig a MK-logikájának valóságértelmezési szenzorait használva semmilyen, a pénzügyi stabilitást veszélyeztető problémára nem utaltak: