Zsadányi István Zsolt vélemény cikke a HVG-ben.

A HVG egyik augusztus 16-i cikkének a címe az, hogy „Már a horvátok is lehagynák Magyarországot az euróbevezetéssel”. A címadás azt sugallja, mintha egy kétségtelenül értelmes célért zajló versenyfutásról lenne szó. Az euró, mint értelmes cél felfogást árnyalja, hogy az euróhoz csatolt maastrichti kritériumrendszerrel, ahova a belépő tagoknak konvergálniuk kell, valójában maga Lámfalussy Sándor sem értett egyet, pedig őt az euró atyjaként tartjuk számon. Megalkotásáról így fogalmazott: „Ez egy politikai mechanizmus volt. Sosem jött volna létre a közös pénz, ha a jegybankokra hagyják a döntéshozatalt. Soha.”

Robert Mundell optimális valutaövezetekről szóló, 1961-es, gyakran hivatkozott eredeti elmélete még nem akart közgazdasági igazolást adni semmilyen „optimális” valutaövezet létrehozásához, pláne nem szerepelnek az elméletben merev fiskális és monetáris előírások. Valójában Mundell is oda lyukadt ki, hogy a piacok magasabb integráltságát célzó valutauniós erőfeszítéseket csak politikai szempontok beemelése mellett lehet „optimálisnak” nevezni.

Mi a politika? Érdekcsoportok vagy nézetek harca a lelkekért, ahol a győztesek írják a történelmet. Ha nem figyelünk, idővel önhivatkozási hurkok rendszerében találhatjuk magunkat. Az euró egy, a németek hiperinflációs történelmi neurózisából induló és oda visszatérő önhivatkozási hurokká vált, ami miatt veszélybe került az Unió egysége.

Az euró bevezetése és a konvergencia előírások hatalma ahelyett, hogy megoldott volna problémákat, újakat teremtett, pont úgy, ahogy a megbukott aranystandard rendszer. A felépült feszültség már régóta diszkrecionális helyzetkezelést igényelne, de az ország specifikus megoldások - például átmenetileg lazább deficitráták alkalmazása - tabunak számít. Túl egyszerű a maastrichti kritériumokra, mint tőlünk független külső kényszerre hivatkozni, hiszen ezeknek az előírásoknak a megváltoztatása egyhangúságot igényelne a tagországoktól, ami viszont politikailag, főleg a németek miatt, lehetetlennek tűnik. Az igazi gond az, hogy a többi tagország közgazdasági elitjei között sem jött létre a reformhoz szükséges szakmai konszenzus.

Mi vezetett ide? Talán a beletörődés. A 90-es, korai 2000-es éveket még jellemző „Maastricht kritikus” elemzői hangokat elnyomta a brüsszeli gépezet zakatolása. A nagy hitelminősítők alkalmazkodtak az államcsődöt reális lehetőséggé alakító jogszabályok adta keretekhez, kialakult a kritériumokhoz való konvergencia jelentéseket fókuszba állító, és eszerint szankcionáló brüsszeli intézményrendszer. Az elemzők a többi elemzőt követve beletörődtek abba, hogy egy tagország gazdasági egészségét e német rögeszmét kifejező kritériumokhoz képest kell méricskélni. De mi vegyük észre, hogy ez egy olyan önhivatkozási hurok, amelynek egyre vállalhatatlanabbak az intellektuális alapjai!

Oblath Gábor 1999-es, a Közgazdasági Szemlének írt elemzésében még részletekbe menően és éles logikával támadta az államháztartási előírások minden elemét. Ellenpéldának hozta fel azt a sikeresen működő valutauniót, amit a Benelux államok működtetek, és ahol Belgium adósságrátája 1997-ben 122% volt, míg Luxemburgé 6,7%. Veszélyesnek tartotta, hogy az államadósság ráta leszorítása érdekében igyekvő politikusok nemzeti vagyonelemeket adnak el. Előre jelezte, hogy ezek a kritériumok lefojtják majd az EU növekedését. (Majd 10 évre rá azt a Költségvetési Tanácsot vezette, amely végül is a brüsszeli gépezet egyik láncszemeként funkcionált.)

Nemzetközi tekintélyek közül a készülő euró tákolmánytól a neoliberalizmus atyjaként számon tartott Milton Friedmant is óva intett. 1997-es elemzésében ő is túlságosan merevnek tartotta, hiányolta belőle a lokális válságok kezeléséhez szükséges fiskális rugalmasságot. (Ő hangját már nem hallhatjuk, 2006-ban elhunyt.) A 2015-ben szintén eltávozott Lámfalussyt is ez aggasztotta, 2014-ben még büszkén hivatkozott a korabeli euró szabályozási jelentéséhez csatolt különvéleményére , amelyben problémásnak tartotta a túl alacsony költségvetési keretet. Ő abban hitt, hogy idővel az EU elmozdul egy fiskális transzfereket lazábban kezelni képes föderális irányba.

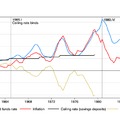

A maastrichti rendszer magába építette azt az 1990-ben Új- Zélandról indult jegybanki kommunikációs divatot is, ami inflációs célszámokat tűzött ki. Friedman támadta ezt az új keletű hóbortot, hangsúlyozta, hogy könnyebb a pénz mennyiségét szabályozni, mint inflációs célokat kitűzni és eltalálni. Az öreg Friedman azt a fajta jegybanki függetlenség eszmét is támadta már, amely szerint a jegybankokat el kell tiltani a deficit finanszírozhatóságától. Azt vallotta, hogy „a pénz fontosabb dolog annál, hogy csak a jegybankárokra bízzuk”. 1998-ban –hasonlóan Bernankehez, a FED későbbi elnökéhez - korlátlan kötvényfelvásárlást javasolt a japán jegybanknak a defláció ellenes küzdelem keretében.

Ha ennyire hangosan jelen voltak a korabeli szakmai aggályok, akkor miért hajoltak meg az eurót megalkotó „Bölcsek Tanácsa” tagjai mégis a politikai akarat előtt? Beszámolók szerint azért, mert a németek nélkül nem lehetett volna közös valutát létrehozni. Így a németek weimari időkből származó hiperinflációs neurózisa és államháztartási fegyelemre vonatkozó poszt-traumás rögeszméje határozta meg a konstrukciót. Ez azonban aktuális politikai hatalmi viszonyokat tükröző megoldás volt, de nem szakmai szempont. Itt akkor tegyük fel a kérdést, mit tudhat egy politikus egyáltalán a pénzről?

A Positive Money szervezet 2017 júniusi választások előtt a brit törvényhozók (képviselők) körében végzett felmérése szerint: a törvényhozók 70% szerint csak az államnak áll hatalmában pénzt teremteni. A képviselők 85%-nak fogalma sem volt a valóságról: arról, hogy a banki hitelezés is pénzt teremt. Ez óriási koncepciós probléma! A helyzet a németeknél sem lehet jobb, és innen származhat a jelenlegi szabályozás eredendő naivitása, amely gyakorlatilag csak a költségvetési kiadások és az infláció közötti kapcsolatban képes gondolkodni, ahol ráadásul az infláció csak is rossz dolgot fejezhet ki. Ez téveszme. A magasabb inflációs ütem egészséges felzárkózást is takarhat. Másfelől a túl alacsony infláció is lehet káros, recessziós veszélyt jelezhet! De erre a kritériumalkotók nem gondoltak.

„A hitelnyújtás egyben pénzteremtés” – írta helyesen Surányi György a megelőző 15 év inflációs célszám-követési „monokultúráját” kritizáló dolgozatában 3 éve. Ráadásul napjainkra a bankrendszer sokkal nagyobb pénzmennyiség befolyásoló tényező, mint az állam. Háromszor annyi pénzt teremtett privát adósoknak való hitelezés révén, mint amennyi pénzt az államok adóssága létrehozott. Ehhez képest egy olyan euró tákolmány uralkodik rajtunk, ami abszolút nem számol a banki pénzmennyiséggel, csupán az állami pénzkiadásokból vezeti le a tolerálható 3%-os deficit limitet. A 3%-os limit kiszámítás háttere arra a totálisan naiv pénzteremtési koncepcióra épült, hogy a 60%-os rátát örök időkre tartani lehet európai szinten egy stabil 5%-os növekedéssel. Eleve: hol az az 5%-os 1991-ben feltételezett éves növekedés? Pl. 2009 óta alig haladja meg az évi két százalékot…

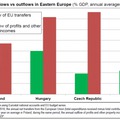

Szokás hivatkozni a szlovák euró sikerére. A szlovák siker azonban elsősorban az expanzív fiskális politika sikerére utal:

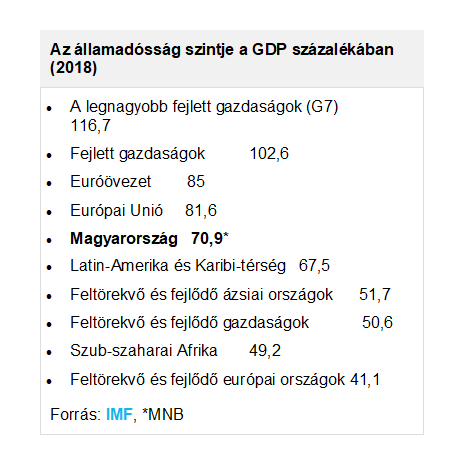

ugyanis a szlovák államadósság ráta a 2008-as 28%-ról 27%-ot emelkedett 2013-ig (55%-ra), igaz, tavaly már csak 48% volt.

Ellenben a magyar ráta a 2008-as 72%-ról 2018-ra 71%-ra csökkent, mert konvergálnunk kell a 60%-os „csoda számhoz”, aminek el kéne hoznia a mennyországot. Tehát relatíve minimum 20%-os fiskális hátrányt szenvedtünk el szlovák pályához képest. A többi ex-szocialista országgal való összehasonlításra is jellemző ez a kb. 20 %-os fiskális stimulációs hátrány: mi 2008 – 2019 között 4%-kal csökkentettük az adósságrátát, míg a többiek kb. 16%-kal növelték. Nem véletlen akadt el relatíve a magyar jövedelmi felzárkózás a többiekhez képest.

De még egy esetlegesen 60-90% közötti államadósság rátának sem kellene, hogy legyen bármilyen jelentősége egy reálisabb szemlélettel: ha már konvergencia előírásról beszélünk, miért nem a 2008-ban még 12 szereplős, nyugati fejlett országokból álló euró zóna tagokhoz akarunk konvergálni? Nekik 2018-ban összességében már 88%-os volt az adósságrátájuk. Mi értelme az ő 1991-es állapotukat kifejező 60%-os érték elérését erőltetni? Hol van az már?

Mi értelme maradt ennek a rögzített adósságráta kultusznak? Semmi. Az USA vagy Japán nem nyomorgó ország. Az előzőben 107, az utóbbiban 240% körüli ez a ráta. Általánosságban kimutatható, hogy minél fejlettebb egy ország, hajlamos annál magasabb államadósság rátára, hiszen annál több vagyonos takarít meg szívesen a saját hazája kötvényeiben.

A szintén 70% államadóssággal és sok deviza adóssal terhelt horvátok jegybank elnöke egyik mondatában azzal érvelt az euró bevezetés mellett, hogy amúgy is meg van kötve a kezük úgy a kamat, mint az árfolyam stabilitási célok miatt, tehát nincs meg az a szuverenitásuk, amit elveszthetnének….Ez a szabadsághiányba való beletörődés retorikája. Amíg maradnak ennyire értelmetlenek az euróhoz kapcsolt monetáris és fiskális előírások, addig érdemes megőrizni a nemzeti szuverenitás maradék elemét, a forintot. Ki tudja? Még jól jöhet valamikor.