Megjelent: Világgazdaság

„A hitelnyújtás egyben pénzteremtés” – írta Surányi György az elmúlt 15 év inflációs célszám-követési kultúráját kritizáló dolgozatában (Népszabadság, 2016. május 14).

Induljunk ki ennek inverzéből: hiteltörlesztés nélkül a pénz nem szűnik meg. A Földön a pénz és adósság mennyisége mindig egyenlő. Ha a jegybankok túl sok pénzzel hitelezik a deficitet a megtakarítási szándékokhoz képest, a többletpénz a fogyasztási cikkek árnövekedésében csapódhat ki. Most kvázi nincs infláció az EU-ban. Viszont a megtakarítási eszközök árfolyama magas, a hozamok a mélyben vannak. A megtakarítási szándék (félelem) hatása nagyobb a jegybanki „pénzpumpáknál”?

Most deflációs veszély van, elégtelen a kereslet, a GDP alig nő, s nem jut elég pénz az adósokhoz, hogy törleszthessenek. Ha nem nő a GDP, az állam sem tud elég adóbevételhez jutni, az államadósság/GDP ráták emelkednek leminősítési hullámokat indítva el. Ha a jegybankok pénzpumpája került szóba, akkor a német véleményvezérek rögtön inflációt vizionáltak, és még jobban ragaszkodtak a megszorításokhoz.

Surányi cikkének jelentősége az, hogy azt a német rögeszmét megtestesítő magyar jegybank törvényt is merte kritizálni, ahol a fő cél az árstabilitás. Az MNB-törvény csőlátásához képest az angolszász alternatíva maga a tudattágulás: az legalább a foglalkoztatás szempontjait be merte emelni az elsőrendű célok közé. Surányi cikkében az MNB egy jó szándékú, de az inflációs számokkal szerencsétlenkedő jegybanknak tűnik. A forintkamatok magasan tartásával élénkült a devizahitelezés, s a kamatkockázat helyett az árfolyamkockázat lett a fő veszélyforrás. Olyan, az árszintet befolyásoló külpiaci hatásokra is utalt, amelyeket nem tud a jegybank befolyásolni. Az EU-s országok között fennálló, hatalmas árszint- és bérszint különbségeknek mindent elsöprő hatásuk lehet az adott régiókra, mégsem ebben a nemzetközi kontextusban szokták tárgyalni az inflációs célszámokat. Most ezt a kontextust mutatom be egy termodinamikai hasonlattal élve.

Tény, hogy 1999-ben az EU gazdagabb és szegényebb régiói között még háromszoros volt az árszintkülönbség. Mintha egy víztartályban egy lemez választaná el a háromszor nagyobb hőmérsékletű vizet a hidegebbtől. Mit várhatunk a termodinamikai alaptörvények szerint, ha felhúzzák a lemezt, és szabaddá válik a vízmolekulák mozgása a tartály két fele között? Hőmérséklet-konvergenciát. Így az EU-ban is elindult az árszint-konvergencia, miután az uniós csatlakozás keretében eltűntek a falak, amelyek addig az áruk és a pénz útjában álltak. A magyar, lengyel, cseh árszint körülbelül harmada volt a németének, a román az ötöde, de a spanyol és a görög is csak nagyjából a 70 százaléka. Az egybenyitás után a szegényebb országokban meglódultak az árak, a gazdagabb országokban viszont kevésbé nőttek. Az inflációs célszámok meghatározásakor soha nem említették nekünk a meglévő árszint különbségek szerepét. Pedig ahol jobb az életszínvonal, ott magasabb a bérszint és az árszint is, így az inflációs célszámok arról is beszéltek volna, hogy milyen gyorsan érjük utol a Nyugatot. Van rossz és jó infláció. A jó infláció a felzárkózás mellékhatása, amikor a bérnövekedésünk húzza a GDP-t, és keresleti oldalról emeli az árszintet.

Azt tudtuk, hogy az euró átvétele kötelező a frissen csatlakozóknak, a maastrichti kritériumok pedig a három legalacsonyabb inflációjú ország átlagánál nem engednek 1,5 százaléknál nagyobb inflációs többletet a csatlakozás előtti évben. Ha a magyarénál 66 százalékkal magasabb német árszintet csak évi 1,5 százalékos lépésekkel közelíthetjük meg, abból az következik, hogy legalább 44 évig tart a felzárkózás (66/1,5=44). Ha 3 százalékos a tolerálható inflációs többlet, amit csak az utolsó évben kell lefojtani 1,5 százalékosra, akkor 22 év. Ha viszont eleve tolerálhatónak tartottunk volna a felkészülés éveiben egy 10 százalékos „jó inflációs” többletet, akkor 6-7 éven belül is sikerülhetett volna a jövedelem- és árkonvergencia – elvileg. Gyakorlatilag a MacDougall-bizottság 1977-es jövedelemkonvergencia-megközelítését elsöpörte a Delors-bizottság, „államvallássá” téve az antiinflációs politikát. A 60 százalékos államadósság-rátát vésték kőbe, amit 5 százalékos növekedés esetén 3 százalékos deficit mellett tarthatónak hittek. Így a jó inflációval járó, az életszínvonal-emelési célt támogató gazdaságpolitikának nem sok esélye maradt, ráadásul 1999 óta csak 1-2 százalékkal nő az EU GDP-je. Pedig a németénél lényegesen nagyobb magyar inflációs ütemhez sem árfolyamhatás, sem bűnös költségvetési túlköltekezés nem kell, amely ellen a jegybanknak kamatemeléssel hadakozni kellene. Elég volt hozzá szabaddá tenni a pénz útját.

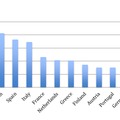

Az olcsó bérezés kihasználása éppen úgy csábító egy termelő szempontjából, mint ahogy az árkülönbségek kiaknázása a kereskedők szempontjából, tehát a drágább munkaerővel jellemezhető régiókból termeléskiszervezés indult el az olcsóbb munkaerő irányába. 1999-ben a német bérszint maximum 5 százalékán álltak a román és bolgár bérek, körülbelül 15 százalékán a lengyel, cseh, szlovák, magyar bérek. A multik üzemgazdasági érdekből gyártókapacitásokat helyeztek át az olcsóbb bérű országokba, ez bértömeget is áttolt oda, egyben növelte is a centrumbeli tőkések profitját. A profit mint kihelyezhető hitel aztán visszatért a magasabb hozamot ígérő feltörekvő térségbe, és mint külső forrást – önbeteljesítő jóslatként – „sérülékenységi pontnak” tituláltuk. Ráadásul a többi kelet-európai országban is magasabb volt az infláció (1999–2008), pedig ők tartották a deficit-előírást.

A magasabb infláció ellenére a keleti árszintek az EU-átlag kétharmadáig jutottak, viszont a bérszintek csak a negyedéig. Az alacsony jövedelmek szűkítik a keresletet. Itthon kevesebb és szegényebb fogyasztóhoz jut el a pincér, a masszőr munkája, de ugyanők rögtön nagyobb teljesítményt adnak le, amint Nyugatra mennek. Ugyanez önsorsrontó módon előadva: nálunk azért kisebbek a bérek, mert rosszabb a teljesítményünk…