Az alábbiakban a portfolio.hu oldalon 2009.05.20-án megjelent dolgozat olvasható.

2009.05.20 12:31

A paradicsomból való kiűzetés óta válság válságot ér a világban, újabban pedig bálványozott közgazdaságtani paradigmák dőlnek le sorra a nyomukban, hogy átadják helyüket a talán sikeresebb új elméleteknek. A jelenlegi válság nem likviditási, sokkal inkább bizalmi, megértése pedig a "Nagy Fogyasztó" USA és más világrészek kapcsolatának megértésétől függ - véli Zsadányi István Zsolt közgazdász. Szerinte a Fed egykori kamatemelése éppúgy közrejátszott a válság kialakulásában, mint a CDS-ek világhódítása, vagy épp az építőipar szükségszerű felfutása. Gresham törvényétől a Self elméletig, Keynestől a CDO-kig, Káintól a rendszerközpontok technikai mínuszáig: új megközelítés, szokatlan álláspont. A pénzügyi válság okait és megoldási lehetőségeit boncolgató írás reményeink szerint gondolatébresztő lesz, a hozzászólásokat a portfolio@portfolio.hu címre várjuk.

Zsadányi István Zsolt tanulmányának eredeti címe: "Konvertibilitás elmélet a 2008-ban kibontakozásnak indult globális válság alapján". A tanulmány második, egyben befejező részét közöljük most teljes terjedelmében. Az első rész itt olvasható:

2009.05.18 09:05

Ádámtól Obamáig, avagy a válság szokatlan elmélete (1. rész)

A Nagy Fogyasztó kontra "Laissez faire", avagy a paradigmák váltakozása

5.1 Keynesi Nagy Fogyasztó ideája és a mostani válság

Az 1930-as évek nagy válságának analógiáját a mai válsággal kapcsolatban sokan emlegetik, főleg az állami szerepvállalás ideája miatt.

A növekvő állami aktivitás gondolatát most a bankok aktivitásból inaktivitásba átcsapó magatartásával szembeni tehetetlenség váltotta ki, és akkoriban is az okozta a problémát, hogy a válság kitörése előtt a bankok és a tőkések túl aktívak voltak. A hangsúly azonban a mai válsággal kapcsolatban a túlhitelezésen alapuló túlzott fogyasztáson van az USA szempontjából, míg az eredeti keynesi megközelítés a megtakarítási határhajlandóságról, mint problémaforrásról szólt.

Kína azonban a folyamatosan külső fogyasztásra épülő növekedés politikája miatt belefutott a külvilág rendszerkockázatába. Kína belül még nem épített fel elég nagy és szofisztikát fogyasztási kultúrát. Nem erre koncentrált. Kína szempontjából 1930-as évek keynesi helyzete állt elő: szükségük lenne egy olyan Nagy Fogyasztóra, aki nem hordozza magában a túltermelési válsághelyzet kialakulásának kockázatát. A kör bezárult, a Föld népeinek sorsa összefonódott de még nem funkciónál egy kellően erős és jól definiált monetáris központ.

Keynes valóság értelmezése szerint a termelés és a jövedelmek növekedésével nem tartott lépést a fogyasztás, mert a jövedelemszint növekedésével egyre nőtt a megtakarítások mértéke is. Ráadásul a bankokban összegyűlt megtakarításokból további termelési kapacitások kiépítését lehetett finanszírozni, ami szükségszerűen túltermelési válságba torkollott. A túlkínálat tömeges elbocsátásokhoz vezetett, a termékek ára zuhanni kezdett, így a részvényeké is, rengetegen tönkre mentek. Amikor a munkanélküliség és a depresszió elér egy kritikus szintet, a korábbi megtakarításokat felélik az emberek, felszívják a kínálatot a ciklus kezdődhetett elölről.

Hogy ezek az idegesítő ciklusok ne jelentsenek állandó kockázatot, Keynes megfogalmazta az igényt valami olyasmi Nagy Fogyasztóra, ami úgy költi el a megtermelt jövedelemnek azt a részét, amiből nem lesz egyéb fogyasztás (azaz a megtakarításokat), hogy abból nem lesz újabb termelés, azaz a piacon eladhatatlan felesleges termék. Tehát a bankba ömlesztett tőke és magtakarítás koordinálatlan túltermelésbe átcsapó gyakorlati kockázatát kellett csökkenteni. Keynes tett arra javaslatot, hogy ez a Nagy Fogyasztó legyen az állam, amely utak és korházak, egyéb szociális szolgáltatások révén egyszerre ad munkát az embereknek, és le is köti a jövedelmek egy részét a megnövelt adók és az állam eladósodása formájában. Az állam eladósodása a megtakarítások, azaz a felesleges források elszippantását jelenti a túltermelés lehetősége elől államkötvény formájában. Keynes hatására felismerték az állam fiskális intézkedési lehetőségeinek jelentőségét, amelynek segítségével az állam ki és bevont pénzeket a gazdaságba, attól függően, hogy az infláció vagy a gazdaság túlzott lelassulás ellen akart-e fellépni.

Közben azonban teltek múltak az évek, a társadalom rétegei túlságosan is adaptálódtak a rendszer aktuális paramétereihez: amikor a megszorításoknak kellett volna jönnie, tehát a kiadások csökkentésének, akkor a szakszervezetek tiltakoztak, ha a bevételeket akarta növelni az állam adókkal, akkor a vállalkozók. (Gazdag László cikkében a költségvetési eszközök bemerevedésének nevezte ezt a folyamatot).

Figyelőnet cikk

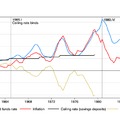

Az állam a demokrácia foglya lett, a percemberek miatti politikai tehetetlenség késleltette, hogy az állam a lépéseit jól időzítse. Ekkor jött Friedman, aki kifejezte ezt a fajta elégedetlenséget az akadozó szisztémával kapcsolatban, és a minél kevesebb állam elvét hangsúlyozva inkább a monetáris eszközökben hitt. "Ez visszatérést jelentet Adam Smith "láthatatlan kéz" elvéhez, vagyis a szabad piacgazdasághoz, ezért is nevezik a monetaristákat neoklasszikusoknak." (Gazdag László)

5.2 "Laissez faire" idea reneszánsza

"Adam Smith "természetes rendnek" nevezte azokat a feltételeket, amelyek közt a leghatékonyabban valósul meg az önző érdek és a gazdasági fejlődés spontán törvényeinek jótékony hatása. Ez a "laissez faire" (ejtsd: lesszé fer) elve. Eszerint, ha minden egyes ember gazdasági cselekvése végső soron a társadalom javát szolgálja, akkor ezt a cselekvést semmivel sem szabad korlátozni. Smithnél a "laissez faire" konkrétan a következőket jelentette: 1. a munkaerő mobilitását; 2. a földek teljesen szabad adásvételét; 3. az ipar és a belkereskedelem állami szabályozásának megszüntetését; 4. a szabad külkereskedelmet." (wikipedia)

Ez hatékony figyelem váltásnak bizonyult, egészen jól elműködött a túlzottnak tartott állami befolyás alól felszabadított rendszer egészen a mostani pánikrohamig. Egyre nagyobb fokozaton és egyre több szereplő forrásait áramoltatta a nemzetközi pénzügyi közvetítő rendszer és ez összességében jót tett a növekedésnek (lsd. 4.6. pont). Erre továbbra is szükség van, így minél többet késlekednek a bankok, annál nagyobb a valószínűsége, hogy közintézmények veszik át a helyüket. Úgy tűnik egyelőre Amerikában nagyjából csak ennyiben van értelme a fokozottabb állami szerepvállalásnak, mert Keynes óta sokat változott a világ. A fogyasztás kultúrája a szolgáltatások egyre nagyobb mértékű specializálódását tette lehetővé, ezért az államilag vezérelt infrastruktúrafejlesztések nem tudnának minden réteget elérni.

5.3 Laissez faire és az identitás

A self-szemlélet természetes kifejlődésének első fázisa az anyanyelv elsajátítása, majd a beszélt nyelven keresztül megkezdődik az egyén identitásának felépítése a saját nemzetének kulturális környezetében, így mindannyinkról elmondható, hogy kulturálisan kondicionált személyiségek vagyunk. A self-szemlélet identitás kereső eleme a nemzettudat, ezt egyénenként eltérő módon ruházzuk fel jelentőséggel, ráadásul ezzel a témával a politikusok egyik kedvenc toborzó területére tévedtünk. Társadalmi komfort-érzetünket alapvetően befolyásolja, hogy anyanyelvi vagy idegen nyelvű környezetben élünk. Ezért az áruk és a tőke szabad áramlásával szemben a munkaerő szabad áramlása gyakorlatilag kizárt, a munkavállalók túlnyomó része kulturálisan röghöz kötött, a fejlett régiók gazdaság történelmi előnye így hátrányba kezdett átcsapni bizonyos munkavállaló rétegek tekintetében a termelés kiszervezések miatt. A régebb óta fejlett és most feltörekvő régiókban eltérő a javak és különböző tevékenységek, szakmák egymáshoz viszonyított értékeltsége, azaz más inercia rendszerben szerveződtek a társadalmi rétegek. Elképzelhető, hogy egy európai munkanélküli valahol Ázsiában ötször olyan jól kijönne az anyaországban kapott munkanélküli segélyből, mégsem költözik el otthonról. A szabad tőkeáramlás lehetővé tette, hogy a termelést kiszervezzék. A távoli - olcsó munkaerővel rendelkező régiókban - alacsonyabb bekerülési áron legyártott termékek a korábbi centrumnak számító régiók piacain jelent meg a szabad kereskedelmi paradigma következtében. A kézmű és feldolgozóiparban foglalkoztatható társadalmi rétegek kiszolgáltatott helyzetbe kerültek a "lassiez faire" alapján kibontakozó globalizációs folyamatokkal szemben. Ez az az ár, amit a self- szemlélet részét alkotó nemzettudat, avagy a kulturálisan kondicionált személyiség építés mechanizmusa megkíván a világ egyik fertályán, kérdés, hogy a világ ebből profitáló fertálya ezt tudja-e és hajlandó-e finanszírozni. Eddig ez kiválóan ment - spontán, és nem jól felfogott érdekből. Azonban a kereskedelmi és folyó fizetési mérleg adatok figyelésének túlzásba vitt kultusza oda vezetett, hogy egy apró rendszerhiba akkora riadalmat váltott ki a közgazdászok és bankárok körében, hogy egy ideje nem tudják pontosan megmondani, merre van előre.

A korábban fejlettebbnek számító térségeken egyre nagyobb a nyomás arra, hogy a társadalom tagjai minél magasabb tudásigényű gazdasági tevékenységeket végezzenek, azonban az átállás kifinomult társadalom koordinációs feladatainak elvégzése időigényes és rendkívül bonyolult folyamat. Másfelől a feltörekvő régiók tömeges és olcsó munkaerejének megdrágítása segíthet a klasszikus paradigmák szerint a kereskedelmi és folyó fizetési mérleg egyensúlyok helyreállításában. Ehhez egyre több emberi jogra és szociális szolgáltatási színvonalemelésre lenne szükség, ami szintén időigényes és rendkívül bonyolult társadalmi folyamat. Addig is a világgazdasági recesszió megélése lenne a mi generációnk sorsa?

5.4 A kulturális determináció terhének enyhítése

A fent említett globalizációs tehertétel többféle módon enyhíthető, ha hajlandók lennénk a korábbi paradigmák túlhaladására.

(1)Elképzelhető a visszatérés a protekcionizmus eszközeihez. A bankokat manapság különböző stressz teszteknek vetik alá. De vajon nem kéne-e minden régióban elvégezni a civilizáció fent tarhatóságának stressz tesztjét különféle csapások esetére? 1815-ös tambora-i vulkánkitörést olyan időjárási jelenség követte, ami miatt általános éhínség és kolera járvány tört ki világszerte, Napoleon seregei megfagytak Oroszországban, stb. A stressz teszt kijelölné azokat az alapellátást biztosítani képes területeket (élelem, ivóvíz, energia, egészségügy, rendfenntartás), amelyek fenntartása az univerzális morál szempontjából is indokolható protekcionizmus alapjait vetné meg, és mindehhez a globális együttélés környezetvédelmi szempontjait is lehetne társítani.

(2)Elképzelhető a korábban centrumnak számító régiókban a deviza leértékelés (egyfajta monetáris protekcionizmus), ami belülről nézve a cserearányok át-paraméterezése időszakában inflációt jelent. Az egyes termékek áremelkedése (lsd. az olaj példája a 2.3. pontban) nem egyértelműen tragédia, esetleg hasznos fogyasztási szokásokat befolyásoló szerepet tölthet be. Ebből következik, hogy nem csak rossz infláció van, tehát széles spektrumon kell vizsgálni az inflációs jelenség eredőit, nem csak a fogyasztó kosár rezdülésire mechanikusan reagálni. Az állam bármikor teret engedhet némi inflációnak (más devizákkal szembeni leértékelődésnek), és akkor így ereszti ki a gőzt. Gyorsabban szabadul a belső adósság terheitől annak relatív kisebbítésével és/vagy munkahelyek keletkeznek a devizaleértékelődés miatt, ami nagyobb mértékben vezet le társadalmi feszültségeket, mint amilyen mértékű problémát más rétegeknek a leértékelődés okoz. Amennyiben egy állam a versenyképessége és gazdasági koncepciója miatt leértékelésre szánja el magát, ezt lehetőleg úgy kell keresztül vinnie, hogy az adósságát finanszírozó "kiemelt" (hosszú távon forrást biztosító és regisztrált) külföldi befektetők ne szenvedjenek árfolyamveszteséget, mert különben hosszabb távú bizalmi problémákkal kell szembenéznie. Az ilyen gazdaság koncepciókhoz tartozó leértékelési lépéseket a Rendszerközponttal egyeztetve, annak hitelbiztosítási (CDS) szerepével és közreműködésével lehetne végrehajtani.

(Megjegyzés: Az államadósságok esetében kötött CDS poziciók véleményem szerint értelmetlenek, az érintett állami intézménynek vagy az IMF-nek azok eladói pozícióit most is jó üzlet lenne lefoglalni/strómanokon keresztül/, hisz ők tudják a legjobban, hogy kit és mikor hagynak csődbe jutni. De ugyanígy nem értem, hogy az adósok közvetítők útján miért nem jegyzik le a bedőlésükre alapított CDS pozíciókat, hiszen ezzel kamatot takarítanának meg. Lehet, hogy ezt teszik? Akkor teljesen torz és értelmetlen a CDS piac méretéről és a spread-ekről tudósítani, mert csak a spekulánsok eszközeivé válik a sajtó.)

(3)Az államadósság időszakos megnövelése úgy, hogy egy globális szerv a hitelbiztosító, így az államadósság egy része csak egy alrendszer (akár végtelen ideig is) görgethető adóssága lesz a Rendszerközpont felé. A Rendszerközpontra azért lenne szükség, hogy lehetőség legyen a rendszer egésznek érdekeit követve kimozdulni a self-központnak számító államok szintjéről olyan esetekben is, amikor csak egymás rovására intézkedhetnének a belső társadalmi feszültségek enyhítése érdekében (például katasztrófák vagy gazdasági koordinációs zavarok előfordulása esetén- mint most.)

(Lehet, hogy a fentieknél is egyszerűbb lenne, ha a Föld összes lakója megtanulna kommunikálni egy közös, második nyelven is, ezzel némileg közeledve a szabadabb munkaerő áramlás lehetőségéhez.)

A technikai mínusz lehetőségei a globális rendszerben

6.1 A Rendszerközpont hiányának megjelenése

Annak ellenére, hogy a jelenleg kibontakozó gazdasági válság nem a fundamentumok miatt tört ki, hanem azt a pénzpiaci szereplők pánikrohama idézte elő, a válság kapcsán számos aggodalom kapott hangot, ami a gazdasági fejlődés fenntarthatóságával kapcsolatos.

A hagyományos paradigmák alapján a rendszer-anomália leegyszerűsítve abban áll, hogy az USA-ban kevesebben élnek, drágább is a munkaerő és el is van adósodva a háromszor akkora népesség számmal bíró, tömeges olcsó munkaerő kapacitással bíró Kína viszonylatában. Alig van olyan dolog, amiben olcsóbb termelésre képesek, a hagyományos gazdasági paradigmák logikája alapján nehéz lesz visszamászni az egyensúlyi helyzetbe, ráadásul kínai űrhajósok hamarosan Holdra is le tudnak szállni.

Az amerikai gazdaságélénkítés és az adósság ledolgozás első ötletei egyre nagyobb államkötvény kibocsátás felé tolták a gondolatokat és ezzel együtt teljesen logikusan megjelent a "buy american" protekcionista ideája is, ami felbosszantotta az exporttermelésre épülő kínai gazdaság vezetőit.

A válasz reakcióként érthetően felvetették Kína részéről, hogy a belső piacuk élénkítésébe kezdenek a kieső USA exportpiacok helyett, ami azzal jár, hogy megtakarításaik felhasználására innentől nem USA államkötvények vásárlása, hanem Kínában történő beruházások révén fog sor kerülni. Eljött a kínai New Deal ideje.

Ez bizony dermesztő forgatókönyvnek tűnhet az USA szempontjából, de csak első látásra. Hillary Clinton erre egyelőre csak azt mondta, hogy szerinte továbbra is jó befektetés az amerikai államkötvény.

6.2 Gazdasági natúrizmus: a dollár nyomtatás

Mi ehhez azt tehetjük hozzá: hogy nincs tartozás megtakarítás nélkül, nincs fogyasztás termelés nélkül, tehát egy alrendszer mínuszának nagysága tényleg nem lényeges, azaz továbbra is jó dolog az amerikai államkötvény. Termelőként nekünk az a lényeg, hogy valaki fogyasszon, és a fogyasztásért valaki fizessen, és nem az számít, hogy konkrétan ki! Nem számít, hogy amerikai vagy kínai, csak az a lényeg, hogy valaki. Fogyasztóként pedig az a lényeg, hogy az áruk és szolgáltatások széles és színes választéka álljon rendelkezésünkre, tehát mindig legyen valaki, aki aznap reggel felkel, és ledolgozza nekünk az elkölthető pénzünk ellenértékét, nem érdekes, hogy kínai, vagy amerikai az illető.

Az USA elméletileg megteheti, hogy csak dollárt nyomtat, amivel egyszer és mindenkorra rendezi az adósságát és Nagy Fogyasztóként folyamatosan felszívja a megtermelt árukat és szolgáltatásokat, mivel Kína és a világ jelentős része főleg dollárban takarít meg. A Nagy Fogyasztótól azt várjuk el, hogy szofisztikát módon fogyasszon (differenciáljon a termékek között), és a jó dolgokat többre értékelje a kevésbé jó dolgoknál, annak érdekében, hogy a társadalom tagjai (a self-központok), többé kevésbé fair szabályok szerint küzdhessenek a dicsőség megszerzéséért.

A dollár nyomtatás, mint megoldás meglehetősen natúrnak tűnik, de teljesen megalapozott. Napjainkban a FED különféle állammal és a lakossággal szembeni követeléseket megtestesítő kötvényeket vásárol fel (monetizál), ezzel gyakorlatilag dollárt pumpál a rendszerbe. A dollárért olajat lehet venni, tehát Kínának ezért sem érné meg gyengíteni a dollárt. A dollár infláció olcsóbbá tenné más devizákban mérve az olajat, ami növelné az olaj iránti keresletet, így növekedésnek indulna az olaj dollárban mért árfolyama, továbbá gyengítené a feltörekvő régiók versenyelőnyét Amerikával szemben.

6.3 A szükséges Rendszerközpont

Olyan ez, mintha az aranypénz rendszer idején a Föld egyetlen Királya rendelkezne a Föld egyetlen aranybányája felett, és ő határozná meg, hogy mekkorára nőhet a gazdaság. Az USA bármikor megnyomhatja a "reset" gombot.

Természetesen ehhez hasonló, de kidolgozottabb eljárásokat pénzügy technikailag egy nemzetközi monetáris központi hatóság, például az IMF-en keresztül kellene lebonyolítani. Szükség esetén az IMF olyan pénzt adna kölcsön az országoknak (akár az USA-nak is), amivel még nem is rendelkezik a tagországok hozzájárulása alapján, de ezáltal valójában Időt ad arra, hogy az Idő és az Idővel jól gazdálkodó gazdasági szereplők tranzakciói pénzt termeljenek, és ezt a pénzt később beszedhesse az IMF.

Amerika olyan kitüntetett szerepben van, hogy valutája a fő megtakarítási eszköz, és az olajra konvertálható. Az olaj nemcsak tárolható energia, hanem a szintetikus műanyagipar alapanyaga, ezért a dollár konvertibilitása, vásárló ereje nem zuhanhat jelentősen. A hagyományos paradigma alapján az amerikai munkavállalók milliói örülnének, ha a dollár relatív erejét vesztené, ezzel az amerikai munkaerő is versenyképesebbé válna, iparágak települhetnének vissza Kínából, stb., azonban a Föld szegény és gazdag lakosainak túlnyomó része dollárban takarított meg, nekik a minél erősebb dollár az érdekük. Jelenleg konszenzus az árstabilitás kérdésben valószínűsíthető, viszont ez a versenyhátrányt tartósítja az amerikai dolgozók szempontjából. Az amerikai dolgozók versenyhátránya visszahat a fogyasztási hajlandóságukra, hiszen egyre inkább elbizonytalanodnak jövőbeni törlesztő képességükben, ezért nem tudják a továbbiakban ellátni a világgazdaságnak szükséges Nagy Fogyasztó szerepet.

Egyes számítások szerint 5%-os GDP arányos amerikai fogyasztás csökkenést Kína 40%-os fogyasztás növekedése tudna kompenzálni, aminek elérése némi időt igényel. Ebből az következik, hogy a tartós válság eshetősége nem kizárt. Ha ezt el akarjuk kerülni, felmerülhet az a megoldás, hogy addig, amíg a világ többi régiója nem veszi át a Nagy Fogyasztó szerepét az USA-tól, addig az amerikaiak és az amúgy is jó vásárlónak számító európaiak fogyasztását továbbra is bátorítani kell. Ezt többféle módon is el lehet érni, egyik szélsőséges eset az lehetne, hogy az állam folyamatosan átvállalná a bankok polgárokkal szembeni követeléseit, azok átütemezéséről személyes megállapodásokat kötne a polgárokkal és a bankokkal is, ezzel a bankok számára a lakosok újabb és újabb eladósítását tenné lehetővé. A növekvő államadósság törlesztési terheit olyan ütemben és mértékben terhelné vissza a lakosságra és a bankokra az állam, ahogy azt a világgazdasági helyzet és a nemzetek közötti társadalmi koordináció alakulása megengedi. A fogyasztó lakosságtól időlegesen átvállalt állami adósságot, tehát az alrendszer törlesztési terheinek folyamatos kifizetését egy nemzetek feletti Rendszerközpont (mint amilyen az IMF) finanszírozná, amely ezáltal a termelő országok megtakarítási többleteit növelné, hisz ami egyfelől fogyasztási hitel, másfelől megtakarítás. Adott esetben a Rendszerközpont önálló dollár monetáris bázist is képezhetne.

Ezt a szisztémát a Moral Hazard (erkölcsi kockázat) szempontjából természetesen folyamatosan kezelni kell, mert előfordulhat, hogy a világ egyik fertálya így túl jó hellyé válna. Felmerülhet: mi akadályozza meg az embereket abban, hogy tömegesen váljanak potyautassá? Egyfelől ezt a kérdést a világgazdaság eltartó képessége, másfelől az adott fogyasztás-ösztönző és adósság teher csökkentő programok részletei tudnák kezelni, nyilván folyamatos kiigazítások segítségével.

Rendszerközpontja szinte minden államnak van, ezek nemzeti monetáris bázis felett őrködő központi jegybankok. A globalizáció folytán egységgé tapadt világgazdaságnak azonban még nincs. (lsd. 3.5 pont)

6.4 Az állam = The highlander

Azt, hogy pontosan milyen részletekben és milyen időszakban szedi be a rendszerközpont az alrendszertől a követelést, ütemezési kérdés (timing), amibe akár a "soha" is belefér. Államadósság mindig volt, most is van, és úgy tűnik lesz is. Ezzel kapcsolatban fontos számolnunk azzal a ténnyel, hogy egy olyan alrendszer, mint például egy állam, legfőképpen abban különbözik egy embertől, hogy míg egy konkrét ember élete véges, az emberek egymást követő generációja miatt az állam kvázi egy örökéletű organizmus (The Highlander).

6.5 A szükséges technikai minusz

Láthatjuk, hogy az államadósság, vagy másképp kifejezve, a rendszer központjának az eladósodása önmagában nem baj, a gazdaság és társadalom befolyásolásának eszköze. Gazdasági ciklusok alakulásától függően újra előtérbe kerülhet majd háttérbe vonulhat az állam költségvetési politikája, ami elsősorban társadalmi feszültség tompító szerepet igyekszik betölteni ideális esetben. A globalizált gazdaságban azonban adódhatnak olyan pénzügyi helyzetek, amelyek megoldása sikeresebb lehet, ha az állam is csak egy alrendszerré válik.

Az államadósság abszolút mértékének mindenkori nagysága csak annyiban érdekes, hogy az adott évre eső törlesztő részlet mekkora elvonási hányaddal bír az állam bevételeihez és a gazdasági teljesítmény adott időszaki méretéhez képest.

A Rendszerközpont működésének éltre hívása segítségével ezt a struktúrát tovább lehet fejleszteni, kihasználva az államok korlátlan időkapacitását (highlander). A Rendszerközpont közreműködésével hatékony devizapiaci intervenciókra kerülhet sor, ezért a kis nemzetek sem lennének kiszolgáltatva a spekulánsok egymás elleni manőveriből fakadó labilitásnak, ahol pl. a fizetés mérlegről vagy a legújabb ipari teljesítmény adat alakulásról érkező hírek csak kommunikációs patronok, amelyeket figyelve a spekulánsok a többség mozgásának eredőjét igyekeznek kitalálni vagy befolyásolni.

"Fogalomtár"

Talán segíti elfogadni a fenti mondanivalót, ha megpróbálom az alapoktól kezdve újra definiálni a pénz ideájának összetevőit.

KONVERTIBILITÁS ELMÉLET

1. Csere kereskedelem:

Két szereplő között cserekereskedelmi szinten nincs átadás valaminek az átvétele nélkül, ha az egyik dolgok átadásának és a másik dolog átvételének időpontja szétválik, akkor nincsen követelés tartozás nélkül. Érdemes észrevenni, hogy az a pillanat, amikor már teljesítettünk, de még nem kaptuk meg az ellenértéket, magyarul a követelő pozíció végül is olyan, mint egy hitelügyletben a hitelezői státusz, a tartozó pozíció pedig olyan, mint a hitelügyletben az adós státusz.

2. A "pénz belső értéke" mi vagyunk

A csere kereskedelemi partnerek hajlamosak elfelejteni, hogy éppen ki tartozik szívességgel vagy egyéb dologgal a másiknak a tőle korábban átvett dologért vagy elfogadott segítségért. Ennek elkerülésére kitalálhatják, hogy mindig legyen annál egy kagyló, akinek joga van valamit kérni a másiktól. Ekkor a kagylóval rendelkező, és a másik teljesítésére váró ember a hitelező, a teljesítéssel tartozó ember pedig az adós. A kagyló azt jelzi, hogy a birtokosa teljesítést követelhet, tehát a hitelviszony tárgyiasult jele, és mint ilyen, a pénz intézményének előfutára. A belső értékkel bíró pénz ideája a történelem véres hozadéka, valójában minden pénz hitelpénz. A történelemre való utalást pár bekezdéssel később fejtem ki.

3. Idő derivatíva:

A pénz a kölcsönös teljesítések időben való szétválaszthatóságának igényéből származó civilizációs találmány, (idő-derivatíva). Segítségével lehet az időt megragadni és betartalékolni belőle. Ahhoz, hogy az idő ilyetén rabul ejtésének valóban legyen használati értéke, az kell, hogy a társadalom többi tagjának valamilyen teljesítésére folyamatosan átváltható legyen (konvertibilitás). Ehhez azonban minden reggel fel kell valakinek kelni és munkába menni, tehát a pénz értékét nap mint nap nekünk, a társadalom tagjainak kell létrehoznunk és újra teremtenünk. A pénz mi vagyunk, a bankjegy csak a kagyló derivativája. Nem nekünk kell szolgálnunk a pénz ideáját, hanem a pénz ideájának és származékainak kell alkalmazkodnia a mi igényeinkhez.

4. Pénz és konvertibilitás:

Az elmélet következő szintjén a cserekereskedelmet az adásvételek követik. Itt nincsen vétel eladás nélkül, ez a megállapodás viszont implicite magában foglalja azt az állítást is, hogy nincsen adásvétel a pénz intézménye nélkül. A pénz intézménye implicite magában foglalja az állítást, hogy nem létezik konvertibilitás, azaz átválthatóság nélkül. A mai ember a dollár aranyra átválthatóságára asszociál ennek kapcsán, ami 1971-ig életben volt, de itt nem állhat meg a gondolkodásban! Az arany szintén pénz, csak a jegybankót megelőző megjelenési formában. Korábban az arany csak egy viszonylag könnyen megmunkálható nem túl nagy használati értékkel bíró puha fém volt, amely ércköveit az ó-kori Szardeisz melletti folyók hordalékként mosták a városhoz közeli partokhoz. A cserekereskedelmi ügyletek megkönnyítése érdekében a Szardeisz városában trónoló királynak rendeleti úton kellett garantálnia, hogyha más nem, ő biztos hogy X darab tevét, Y darab kecskét, stb ad a frissen bevezetésre javasolt arany pénzérme 1 egységéért. A civilizációk egymást követő generációi már elfeledkeztek az eredeti konvertibilitás gazdasági tartalmáról (tevék, kecskék, stb.) és rendeleti jellegéről, mert annyira elfogadott és magától értetődő lett a későbbiek során, hogy az aranyért cserében egyéb dolgokat lehet megszerezni. Ez a feledékenység sajnos véres történelmi következményekhez vezetett...

5. Prudencia, stressz teszt és a növekedés korlátjai:

Egy ilyen rendszer stressz tesztje az, amikor minden aranypénz tulajdonos a királyhoz viszi azokat termékekre beváltani. A király nem tudhatja, hogy pontosan milyen kombinációban kérik ki tőle az árukat (hány kecskét és hány tevét, stb), ezért csak akkor tanúsítja a tőle elvárható gondoskodó, előrelátó magatartást (prudencia), ha minden, a rendeletben meghatározott áruféléből (konvertibilis eszközből) rendelkezik akkora mennyiséggel, hogy akkor se lépjen fel rendszerzavar, ha mindenki csak egyfélét, például tevét akar az aranyért cserében. Egy ilyen prudens pénzügyi rendszer esetében az alattvalók aranypénz vagyona semmiképpen nem nőhet a király konvertibilis eszközeinek (teve, kecske,stb.) értékén túl, mert akkor a király biztosan nem tudná fenntartani az arany konvertibilitását az abszolút stressz helyzetben.

6. Háború, béke, bizalom:

Elméletileg az alattvalók (self-központok) összevont vagyonszerzési ambíciója - tehát a gazdaság egésze - csak addig terjedhet, amíg el nem éri a király kovertibilitásra alkalmas vagyonának méretét. Ha a király el akarja kerülni a belső feszültséget, ami a növekedési lehetőségek hiányában bármikor belső öldöklésbe csaphat át, akkor inkább zsákmányszerző hódító háborúkba kénytelen kezdeni, hogy növelje az aranyra oda-vissza konvertálható vagyonát.

Békés esetben az emberekben megjelenik a saját gazdaságuk folyamatos árubőségébe vetett bizalom, és ezért az egymás közötti elszámolási ügyletek növelése érdekében megkérik a királyt, hogy veressen több aranypénzérmét, mint ami pusztán a király aranyérme ellenében árura bocsátható eszközvagyon mérete alapján indokolt lenne. Tegyük fel, hogy az alattvalók gazdagodása, tehát a gazdaság növekedése és a háborúzgatás elkerülése érdekében a király ebbe bele megy. Ez esetben a konvertibilitás abszolút időszaka véget ér, és helyét a gazdasági bizalom és önbizalom veszi át. Innentől az adott időszakban egyfelől előállított és másfelől megszerezni is óhajtott áruk pillanatnyi pénzösszeg igényéhez (a forgalom méretéhez) alkalmazkodik az aranypénz kibocsátás.

7. Infláció, defláció, monetáris bázis:

Az idő előrehaladtával ebből három említendő fejlemény származhat (1) a rossz időjárás vagy egyéb csapások miatt zsugorodik a gazdaság, tehát a forgalomban (alattvalóknál) lévő aranypénzek összegéhez képest csökken az éppen elérhető áruk és javak eredeti konvertibilitási egységben meghatározott összértéke (miközben a keresletük nem csökken, legalábbis a szándékok szintjén). Ha elosztjuk az előbbit az utóbbival, megkapjuk az áremelkedési erőhatás százalékos mértékét (infláció). A király már nem vállalta az abszolút konvertibilitás kötelezettségét - pont az alattvalók kérésére-, tehát őhozzá már nem mehetnek az aranyukat konvertibilis jószágra váltani. (2) Szokatlanul kedvező időjárás vagy egyéb szerencsés fordulatnak köszönhetően a forgalomban lévő aranypénz érmék összegéhez képest túl sok értékesítendő javat állítanak elő az alattvalók (miközben a keresletük nem növekedett). Ha elosztjuk az előbbit az utóbbival, megkapjuk az árcsökkentési erőhatás százalékos mértékét (defláció). (3) A forgalom igényéhez képest elfogy az aranyérc, nem tudnak több aranypénzt verni (monetáris bázis korlát).

8. Árstabilitás, sterilizáció, államkötvény, a Nagy Fogyasztó és a papírpénz:

Az (1) esetben az infláció, azaz az árstabilitás elvesztése elkerülhető, ha a király a felesleges pénzmennyiséget valamilyen módszerrel ki tudná vonni a forgalomból (sterilizálás), azaz be tudja gyűjteni az alattvalóktól. Például ígérvényeket ad értük cserébe (államkötvény) arról, hogy bizonyos idő után valamivel több aranyat ad vissza, mint amit elvesz. A bevont aranypénzzel pedig olyan munkák elvégzésére motivál munkakereső embereket (állami megrendelések), amelyek összességében növelik a konvertibilis jószág vagyont. Az ígérvény lejártakor vagy az új pénzkeresőknek a király új konvertibilis jószág vagyonából való fogyasztása hozza vissza a királynak azokat az aranypénzérméket, amiket az ígérvény ellenében vissza kell adnia az érintett alattvalóknak, vagy pont az ígérvény birtokosainak konvertibilis jószágokból való fogyasztása ellenében történő elszámolás keretében vissza sem kell ezeket az aranypénzérméket adnia.

A (2) esetben a defláció elkerülhető, ha a király a felesleges árút, mint egy Nagy Fogyasztó felvásárolja, és az (1) eset példájával ellentétben nem a felesleges pénzt, hanem a felesleges árút szippantja ki a piacról.

A (3) esetben aranyra való beváltásra szóló ígérvényt (váltókat) lehet kibocsátani, ami addig csak egy ígérvény, amíg a király nem szerez valahonnan aranyat (pl. háborút indít érte vagy új aranybányát tárnak fel). Békés megoldás az, ha nem ragaszkodnak az alattvalók az aranypénzhez, és megteszi a nyomtatott papír is a király vagy a kincstáros kézjegyével.

9. A közgazdaságot magára hagyták

Ezzel elméletben is eljutottunk a papír bizonylatok korszakába. Sajnos az ember történelmi útja a papírpénzig nem volt ilyen steril, mint a fenti teoretikus levezetés, pedig a fenti társadalom koordinálási lehetőség végiggondolásához szükséges intellektuális energia már az ó-kori emberiség rendelkezésére állt, legalábbis erre utal például a Pitagorasz derékszögű háromszögekre vonatkozó tétele.

Newtonról köztudott, hogy tőzsdézett és egyszer egy nagyot bukott. A matematikusokat és fizikusokat többnyire a tőzsde intézménye érdekelte, közgazdasági Nobel díjat is kaptak olyan pénznyerő algoritmusokért, amelyek a hektikus tőzsdei ingadozásokat használják ki, tehát a virtuális valóság beszámolók bázisán működő gazdasági rulett játék, azaz a tőzsdei árfolyamok instabilitását. Sajnos ezek a delta-fedezeti ügyletek pusztító hatást tudnak generálni, amikor a befektetői hangulathullámzás kritikus állapotba juttatja a tőzsdei rendszert- annak is köszönhetően, hogy a rendszerközpontok prűd hozzáállása nem enged hatékony intervenciókat. Meg kell említeni, hogy már több mint 80 éve Keynes is megállapította, hogy a tőkemozgások irányítása érdekében indokolt, hogy az állami központi hatóság devizapiaci intervenciókat hajtson végre.

10. Erőszak, türelem, megbocsátás

A pénz és a civilizáció történelmét tanulmányozva láthatjuk, hogy mielőtt a háború és béke dilemmája, azaz a bizalmon alapuló békés megoldás alternatívája felmerülhetett volna, már rég folyt a vér és harcok dúltak. Összecsapások zajlottak minden szinten: alattvalók és királyok között, királyok és királyok között, királyok és barbár betolakodók között.

A gazdagság bástyái újra és újra összeomlottak, majd felépültek romjaikból. A self-központokat jelentő egyéni gazdagságokat összefogó régió-gazdaság fenntartható fejlődéséhez vagy állandó háborús terjeszkedés, vagy békés feszültség-kezelő megoldások kellenek. A békés megoldásokhoz pedig türelem lenne szükséges, méghozzá az éppen relatíve rosszabb helyzetben lévők türelme. A türelem gyakorlás művészete viszont implicite magában foglalja az idő és bizalom (és némiképp a megbocsátás) fogalmi elemeit. (A megbocsátást az éppen szűkösnek érzett helyzetünk előidézői felé kell gyakorolnunk, ha nem tudunk bízni benne, hogy helyzetünk javulhat. A megbocsátás gyakorlását segítette a mennyország ígérete.)

11. Káin és Ábel:

Mózes könyvében az első emberek, Éva és Ádám, nem tudtak és nem is akartak ellenállni a lehetőségnek, hogy a jó és rossz tudását megszerezzék. Gyermekeik közül Káin tragédiája pedig az volt, hogy nem tudott bízni abban, hogy pusztán azért, mert ő maga csak jókat cselekszik, akkor sorsa jobbra fordul. Türelmetlenül viselkedett: megölte Ábelt (Valódi tragédia tehát Ábelt érte, ha a földi lét szempontjából fogalmazunk.)

Isten (itt, mint a Nagy Fogyasztó) előzőleg csak Ábel ajándékát fogadta el és nem Káinét, tehát az áldozási versenyt Ábel nyerte, neki jutott ez a dicsőség. Káin haragját nagyapja, az Isten azzal próbálta enyhíteni, hogy türelemre intette, és felhívta arra a figyelmét, hogy mindig emelt fővel járhat, ha jól cselekszik, és uralkodjon a benne dúló indulatokon a vereség miatt. Noha maga Isten beszélt vele, Káin mégsem tudott magán uralkodni, agyonverte Ábelt, ezért szüleihez hasonlóan őt is elűzte onnan az Isten, ahol éppen volt, és örök bolyongásra ítélte.

A self-központok szempontjából a szerencse éppúgy állandó bolyongásban van köztük, mint a szerencsétlenség, azonban az elviselhetetlen indulatokon van lehetőségük uralkodni. Segítségükre lehetne ebben az Idő jelenségéhez való optimistább hozzáállás.

12. Héják és Galambok

Valójában a türelem nem elég. Több kell: a másik fél jóhiszeműségébe vetett bizalom. Azonban ez okozta Ábel vesztét. Így azok, akik a másik fél jóhiszeműségében való reménykedést kockázatosnak tartják, és nem akarják úgy végezni, mint Ábel, azok az állandó katonai készültség és erődemonstráció hívei: a "héják". Azok, akik az erőszak-mentesség üzenetét kívánják kisugározni, és abban bíznak, hogy ez meglágyítja az ellenfelet is, ők a "galambok". Az emberben dúló ellentétes erők miatt a kérdés megoldására legalább három alternatíva is kínálkozik: a) a "kölcsönös elrettentés politikája", b) a teljes vágytalanság, a nirvána állapota vagy c) a hit a túlvilági jólétben. A galambok jóhiszeműsége sem végtelen, mert továbbra is attól rettegnek, hogy ahol fegyver van, az előbb utóbb elsül. Ebből az következik, hogy a héják politikája a prudens, addig nincs belőle kiút, amíg egyetlen fegyver is van a Földön. Természetesen a héják gyakorlatilag mindig könnyedén legyőzték a galambokat, mivel a galambok nem álltak ellen - lényegükből fakadóan. Ezért a társadalmak mozgását a történelem túlnyomó részében a héják határozták meg, a galamb-politika történelmi esélyét csak a modernkori demokráciák hozták el, de természetesen csak retorikai értelemben (révén a kétségtelen ténynek, hogy a fegyverek nem tűntek el a Földről).

13. A belső értékkel bíró pénz pusztító ideája

A héják által vezetett és az aranyért vívott konfliktusok vérrel itatták fel az évszázadokat, ami oda vezetett, hogy az emberek fejében az arany hasznos jószágra való kincstári konvertálhatósága már kételyként fel sem merült. A keservben megszakadt annyi hű kebel sok vére nem hiába került kiontásra: megteremtette az aranyba vetett maximális, univerzális és történelmi bizalmat.

Az aranyba vetett bizalom ereje azonban gyengítette a gazdasági növekedés fenntarthatóságába vetett bizalmi indexeket, mert néha az embereket túlzottan is nyomasztani kezdte, ha csökkent a pénzük aranyparitása, főleg ha ehhez általános áruhiány is társult. A konvertibilitás kérdése az lett, hogy a különböző aranypénz helyettesítő fizetési eszközök mögött mekkora az aranykészlet fedezet. Az emberek ahelyett, hogy saját munkájuk gazdaság erősítő hatásában bíztak volna, attól tartottak inkább, hogy a munkájukért kapott bankjegy mögött nincs elég aranyfedezet. Ezt a bizalmatlanságot a pont a héják által vezetett társadalmak egymás közötti konfliktusai idején követett háborús gazdaságpolitikák rendre meg is alapozták. A héják a háborúra való készülődés és a háború idején egyre több bankjegyet nyomtatnak, hogy így győzzék fedezni a hadipari kiadásokat, miközben a gazdaság egyéb szegmensei egyre kevesebb árut tudnak előállítani - pont a háború okán fellépő koordinációs zavarok miatt. A bankjegyek arany konvertibilitását ilyen időszakokban természetesen korlátozni kellett vagy megszüntetni, ráadásul a kibocsátott papírpénz mennyiségéhez képest egyre kevesebb áru és szolgáltatás volt elérhető, ami rendre inflációk kialakulásához vezetett. Az emberek a papírpénzből újra és újra kénytelenek voltak kiábrándulni és mindig visszafordultak az aranyfedezethez.